Publié le: 01/04/2021 - 12:38

Alerte ATL

Lors de la communication financière, organisée par ATL au siège de la Bourse de Tunis le 31 mars 2021, Zouhaier TAMBOURA, Directeur Général de la Société, a présenté le Business Plan de la compagnie, qui sort d'un exercice 2020 soldé par un résultat net de 5,4 MD, soit plus que le triple du bénéfice 2019.

Emanation de l'ATB et de la BNA depuis 1994, la société compte 11 agences couvrant le territoire tunisien et adopte une politique de proximité dont le management a vanté les mérites et qui a permis à ATL de se positionner comme le troisième leaseur du pays, bien que la direction privilégie une politique sélective visant plus les marges que la part de marché, a indiqué Tamboura.

Le portefeuille par secteur d'ATL est dominé à hauteur de 53% par le commerce et service, le tourisme, qui représente 8%, l'industrie 15%, et le BTP qui a connu une baisse en raison de la conjoncture. Par type de matériel, le matériel roulant est le plus financé par ATL, qui représente presque 75%, une proportion sécurisante pour la société pour une question de garantie. L'immobilier représente 6% et le matériel spécifique est de l'ordre de 20%.

De retour sur l'exercice 2020, le DG a présenté l'année en 4 phases, avec les deux premiers mois qui ont connu des hausses de 24% au niveau des approbations et de 1% sur les mises en forces. La phase 2 représente la période de pic de la crise sanitaire, où la société a reçu des demandes de report par 25% de ses clients. Par la suite, de juin à septembre, ATL a réalisé une hausse de 43% de ses approbations et 26% des mises en forces, une phase de reprise post-confinement qui a permis, malgré une baisse de 9% des mises en forces sur le reste de l'année, d'atteindre un bénéfice en forte hausse. Le résultat net a augmenté de 228% malgré des provisions et agios de 11,6MD. Ainsi, en 2020, le PNL a connu son plus haut niveau sur 6 ans.

Par ailleurs, la société a vu son taux de créances classées atteindre 9,86% en 2020, contre 9,79% en 2019 et 6,81% en 2018. Le taux de couverture est passé sur la même période de 66,21% en 2018 à 73,13% en 2020.

En abordant les perspectives d'avenir pour ATL, Zouhaier TAMBOURA s'est montré très optimiste, à la lumière des résultats 2020 et du démarrage de l'année en cours. Un des points forts de la compagnie, pour le DG, en plus du réseau, sera la structure et les couts des ressources, qui lui permettront d'être "à l'aise en 2021 et pour le début de 2022". La société a procédé en 2020 à la signature de plusieurs emprunts extérieurs pour 47M€ auprès de SANAD, la BERD, PROPARCO, GGF et KFW. Le DG s'est particulièrement félicité de la réussite des due diligence effectuées avec ces institutions, qui ont au final permis d'obtenir des ressources avec un taux global pour le panier légèrement inférieur à celui du marché obligataire, ce qui permettra d'assurer de bonnes marges d'intermédiation. Le fait d'avoir été sélectionné par KFW, représente en lui même une preuve notoriété et de solidité des fondamentaux de la société, a déclaré Tamboura. La société a d'ailleurs obtenu un taux bonifié qui atteint les 6,5% auprès de l'institution allemande. La société a privilégié la diversification, et continue de négocier de nouveaux financements. Le recours à des institutions internationales permet à la société de nourrir sa notoriété. Compte tenu de ces éléments, Tamboura ne voit pas non plus d'impact significatif résultant de la dégradation de la note tunisienne, a-t-il déclaré en réponse à un analyste. L'adoption des normes IFRS ne devrait pas non plus impacter les résultats de la société, a ajouté le DG, sur la base de l'expérience d'autres institutions ayant entamé cette démarche.

Autre atout pour le management, la réorganisation de la société en deux pôles : un pôle métier en charge de la prospection et du recouvrement et un pôle support qui prendra en charge le refinancement à des coûts intéressants.

Pour 2021, d'ailleurs, ATL compte maintenir une marge de 300 points de base, et d'augmenter de % ses mises en forces avec un taux de couverture de 73%, et une hausse du résultat net de 47% par rapport à 2020, à 8 MD. Les réalisations du premier trimestre sont en ligne avec ces objectifs, a assuré le DG.

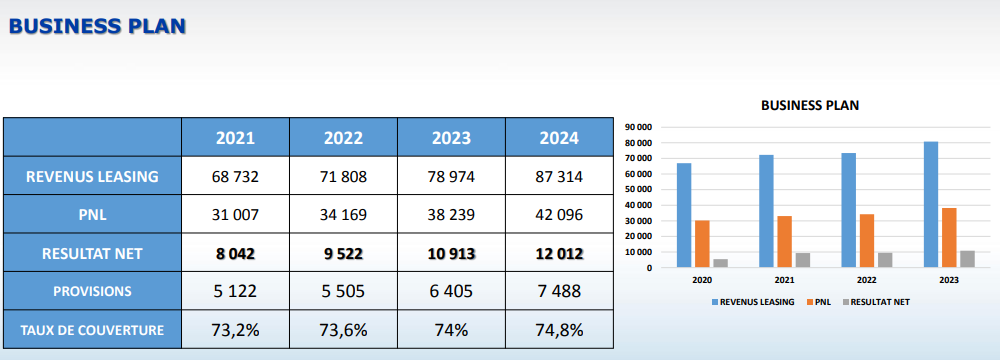

Le Business Plan prévoit pour 2021, des revenus de leasing de 68,7 MD, pour passer à 71,8 MD en 2022, puis 78,9 MD en 2023 et 87,3 MD en 2024. Le PNL est attendu à 31 MD à la fin de cette année, et progressera par la suite pour atteindre 34,1 MD l'année prochaine, puis 38,2 MD en 2023 et 42 MD en 2024. En termes de résultat net, ATL compte passer de 8 MD cette année à 9,5 MD en 2022, puis 10,9 MD en 2023, pour arriver à 12 MD en 2024. La société compte également maintenir sa politique de provisionnement : le taux de couverture visé pour 2024 a été fixé à 74,8%.

En termes de politique de dividende, ATL prévoit de revenir à un pay-out minimum de 50%, se rapprochant du niveau de 2018, contre 44% en 2020. Dans le viseur du management, figure également l'augmentation de la valeur du titre ATL en bourse. ATL avait terminé l'exercice 2020 avec un rendement de -6,47%, et se négocie actuellement à 1,630 DT, avec une progression de 2,52% depuis le début de l'année.

Société :

© Copyright Tustex