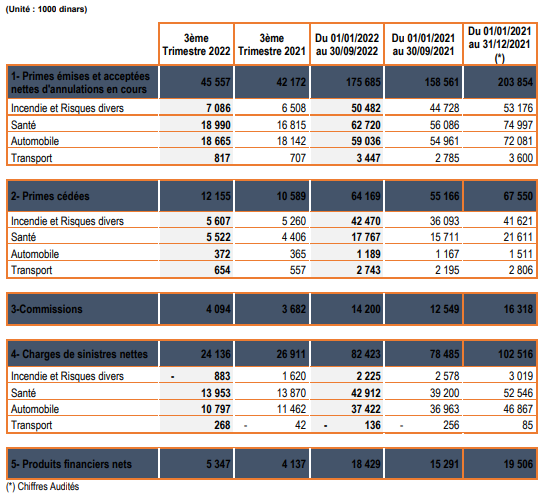

Un chiffre d’affaires qui s’élève à 175,685 MD contre 158,561 MD au 30.09.2021, enregistrant une augmentation de 10,80% et un taux de réalisation de 101,49% du budget au troisième trimestre de l’année 2022.

Des primes cédées qui s’élèvent à 64,169 MD contre 55,166 MD au 30.09.2021, soit une hausse de 16,32%, en corrélation avec l’évolution du chiffre d’affaires par branche, marquant ainsi un taux de réalisation de 102,15% par rapport au budget au 30 septembre 2022.

Une augmentation de la charge de sinistres nettes de 5,02%, enregistrant ainsi un taux de réalisation de 99,96% par rapport au budget prévu au 30.09.2022

Des produits financiers nets de 18,429 MD contre 15,291 MD une année auparavant, soit une progression de 20,52% et un taux de réalisation de 106,25% par rapport budget relatif au troisième trimestre 2022.

Les performances réalisées au 30 septembre 2022 ont dépassé les prévisions initiales, et confirment l’aptitude de la compagnie à réaliser les objectifs fixés dans le business plan 2020-2024.

Les prévisions de l’année 2022 de la compagnie ont été actualisées sur la base des réalisations au 30/09/2022, dans la continuité des orientations stratégiques et de la conjoncture économique et politique du pays.

MAGHREBIA3009.png

Media Folder :

En 2022, le chiffre d’affaires prévisionnel de la compagnie atteindrait 222,500 MD contre 212,630 MD initialement prévus dans le business plan 2020-2024, soit un écart positif de 4,64%, enregistrant ainsi une évolution de 9,15% par rapport à 2021.

En adéquation avec l’évolution prévisionnelle du chiffre d’affaires par branche, les primes cédées évolueraient de 9,78%.

Compte tenu de la structure prévisionnelle du chiffre d’affaires par branche en 2022, les commissions à servir à notre réseau de distribution évolueraient de 11,12%.

La charge de sinistres nette a été revue à la hausse marquant un écart de 2,28% par rapport à ce qui était prévu au niveau du business plan 2020-2024, et ce en adéquation avec l’évolution du chiffre d’affaires.

Les produits financiers nets ont été revus à la hausse tenant compte de la structure des placements au 30 Septembre 2022, ils évolueraient de 22,46% par rapport à 2021 et de 24,28% par rapport à ce qui était prévu au niveau du business plan 2020-2024.

Themes :

© Copyright Tustex