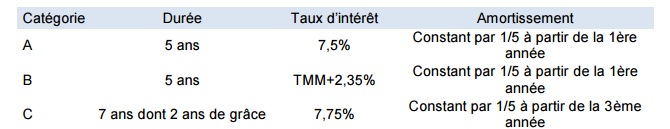

L'Arab Tunisian Lease s'apprête à émettre l’emprunt obligataire « ATL 2015-2 », d'un montant de 30 millions de dinars susceptible d’être porté à un montant maximum de 40 millions de dinars divisé en 300 000 obligations de 100 dinars de nominal, susceptibles d’être portées à un maximum de 400 000 obligations de nominal 100 dinars. Le montant définitif de l’emprunt « ATL 2015-2 » fera l’objet d’une publication au bulletin officiel du CMF et de la BVMT. La Direction Générale a fixé les caractéristiques de l’emprunt obligataire « ATL 2015-2 » selon les conditions suivantes :

Les souscriptions à cet emprunt seront ouvertes le 25/12/2015 et seront clôturées sans préavis au plus tard le 25/02/2016. Elles peuvent être clôturées sans préavis dès que le montant maximum (40 000 000 Dinars) est intégralement souscrit Les demandes de souscription seront reçues dans la limite du nombre des titres émis, soit un maximum de 400 000 obligations.

Arab Tunisian Lease, de par son statut d’établissement de crédit est appelé à mobiliser d’une manière récurrente les ressources nécessaires au financement de ses concours à l’économie. A ce titre, cette émission obligataire permettra à la société de financer son activité et de restructurer sa dette en lui octroyant une ressource mieux adaptée à la nature de ses interventions en termes de maturité. Conformément à ses projections financières, l’ATL a prévu pour l’année 2016 des mises en force qui s’élèvent à 262,5MD qui seront financées à hauteur de 103MD par des emprunts obligataires (dont 30MD susceptibles d’être portés à 40MD, objet de la présente note d’opération), 44,1MD par des crédits bancaires locaux et extérieurs et le reste par le cash flow de société.

Télécharger les caractéristiques de l’emprunt obligataire « ATL 2015-2 ».

Themes :

Les articles associés

-

164

-

489

-

433

-

230