ARGUMENTATIRES DE NOTATION

Soutien du rating

• Le taux de CDL est inférieur à la moyenne recommandée.

• Le ratio de solvabilité est à un niveau raisonnable, et a montré une amélioration constante au cours des dernières années.

• Le ratio de liquidité est en adéquation avec le profil de la Banque et dépasse la moyenne des comparables.

• Détenue majoritairement par Attijariwafa Bank, la plus grande banque du Maroc, qui fournit également un soutien de management à la banque.

• Amélioration de la rentabilité, y compris au niveau de l'exploitation, de Juin 2013.

Contrainte du rating

• Une modeste couverture des CDL.

• Un environnement opérationnel très difficile conjugué avec la faiblesse de l'économie tunisienne.

ARGUMENTAIRES DE NOTATION

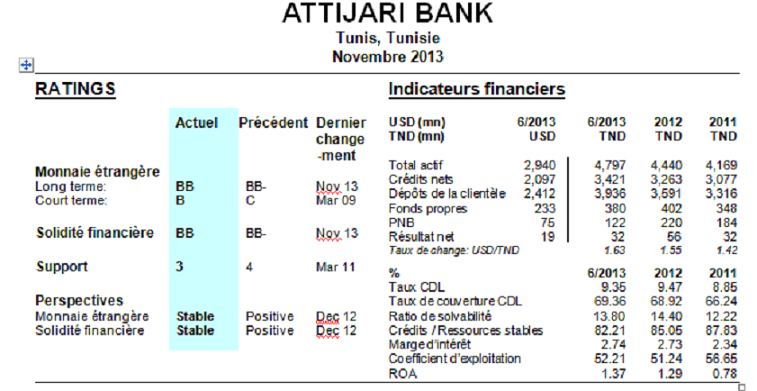

Le profil financier de Attijari Bank (AB) est en corrélation avec les comparables et avec le secteur bancaire tunisien en général. La rentabilité s'est améliorée en 2012 grâce à la fois à un revenu net d’intérêt et non-intérêt plus élevé avec un moindre coût du risque. La rentabilité à fin Juin 2013 était également plus forte en raison de facteurs similaires. La Banque enregistre la deuxième meilleure rentabilité dans le groupe des comparables.

La qualité des créances d'AB s'est légèrement affaiblie en 2012, et les prêts improductifs ont augmenté au cours des dernières années. Cependant, le taux de croissance s'est ralenti et le niveau global des créances douteuses dans le portefeuille brut a été relativement stable. Le taux de provisionnement a également légèrement augmenté.

Le ratio de solvabilité a été renforcé en 2012, bien que légèrement en baisse au premier semestre 2013 après la distribution des dividendes. La liquidité est adéquate et la position de la Banque est meilleure que la plupart des banques comparables grâce à un niveau élevé de liquidités et une structure des ressources dominées par les dépôts de la clientèle.

La notation de la Solidité Financière d’AB a été levée de ‘BB-‘ à 'BB', soutenue par une meilleure liquidité comparée avec la moyenne des banques comparables, une bonne rentabilité, des fonds propres suffisants et une quasi stabilité de la qualité de l’actif. La note à long terme en monnaie étrangère d’Attijari Bank a été relevée à 'BB' pour les mêmes raisons. La note à court terme en monnaie étrangère est confirmée à 'B'. Les perspectives pour les deux notations en monnaie étrangère et la solidité financière sont «stable». La notation de soutien est maintenue à '3 ', basée sur le soutien de la maison mère marocaine, et de l'avis qu'un soutien supplémentaire, si nécessaire à l'avenir, serait imminent.

Les perspectives d’avenir

Capital Intelligence (CI) s'attend à ce que la performance de AB sera meilleure que la plupart des banques comparables. La qualité de l’actif est raisonnable dans le contexte actuel et l'accumulation des créances douteuses a diminué. Les rendements de la Banque devraient rester solides cette année, les rendements à fin Juin 2013 étaient confortables et le second semestre devrait être stable.

En ce qui concerne la liquidité, la position de AB est assez confortable, et la Banque continue de construire une base de dépôts de clients stables. La suffisance des fonds propres apporte un soutien supplémentaire à la position d'AB sur le marché. Ces deux facteurs permettent à la Banque d’avoir une petite marge de manœuvre dans un contexte économique difficile. La Banque est bien gouvernée et bénéficie de l’apport d’Attijariwafa.

La Tunisie continue à relever de nombreux défis en succession des événements de 2011 avec des pressions économiques et politiques. La croissance économique a légèrement repris mais demeure encore faible et la situation budgétaire est également mauvaise. Les secteurs clés de la Tunisie, tels que le tourisme, l’industrie et la construction, ont été durement touchés et le manque de visibilité politique a crée un climat d’incertitude.

Les articles associés

-

772

-

215

-

336

-

190