La loi de finances pour l'exercice 2018 (LF2018) fixe le budget global de l’Etat à 35.851.000.000 dinars contre 32.200.000.000 dinars dans la loi de finances de 2017 et 34.330.000.000 dans la loi de finances complémentaire de 2017, soit une augmentation respective de 11,3% et 4,4%. Le budget de l’Etat est ainsi financé par des recettes fiscales et non fiscales à raison de 68,6% contre 69,4% en 2017.

Le budget de l’Etat est réservé aux dépenses de fonctionnement à concurrence de 61% (21 941 MDT) et aux dépenses de développement pour 14% (5 121 MDT, contre 17% en 2017). Le service de la dette s’élève à 5 185 MDT (contre 3 610 MDT en 2017) en principal et 2 787 MDT (contre 2 215 MDT en 2017) en intérêt.

1. IRPP & IS

§ Exonération des revenus et bénéfices des nouvelles créations d’entreprises (Article 13)

Les entreprises nouvellement créées faisant l’objet de déclarations d’investissement au cours des années 2018 et 2019 bénéficient d’une exonération totale de l’IR ou de l’IS pendant 4 ans à partir de la date effective d’entrée en activité, à condition que cette date ne dépasse pas 2 ans.

Ne bénéficient pas de cette mesure les entreprises s’activant dans les secteurs financiers, d’énergie (à l’exception des énergies renouvelables), de promotion immobilière, de consommation sur place, de commerce et d’opérateurs de télécommunication.

§ Baisse du taux de l’IS à 20% pour les PME (Article 15)

Sont concernées par cette mesure les sociétés commerciales et de transformation réalisant un chiffre d’affaires ne dépassant pas 1 million de dinars hors taxes, ainsi que celles réalisant des activités de services ou de professions non libérales dont le chiffre d’affaires annuel ne dépasse pas 500 000 dinars hors taxes.

§ Révision de l’impôt dû dans le régime forfaitaire (Article 16)

Le minium d’impôt, applicable pour les entreprises soumises au régime forfaitaire et réalisant un chiffre d’affaires inférieur à 10 000 dinars par an est relevé de 150 à 200 dinars pour les entreprises implantées dans les zones communales (selon la répartition adoptée avant 2015) et 100 dinars pour les entreprises implantées en dehors de ces zones. Au-delà du seuil de 10 000 dinars, le taux d’impôt de 3% du chiffre d’affaires demeure inchangé.

De même, la révision du régime se fera au bout de 4 ans au lieu de trois. Les entreprises créées avant 2016 auront la première mise au point à fin 2019.

§ Harmonisation du régime fiscal des entreprises implantées dans les zones de développement régional (Article 20)

Après expiration de la période de déduction totale des revenus ou bénéfices, les entreprises établies dans les zones de développement régional, quelle que soit la date de leur création, bénéficient d’une déduction de 2/3 de leurs revenus imposables et ; les sociétés sont soumises au taux d’IS de 10%.

§ Revue à la hausse de l’âge maximal des promoteurs donnant droit aux avantages liés au réinvestissement (Article 21)

L’âge maximal du promoteur donnant droit à une déduction totale des bénéfices réinvestis dans sa société, prévu par la loi 2017-8 portant refonte du dispositif des avantages fiscaux est relevé de 30 à 40 ans.

§ Revue à la baisse de la période de blocage des fonds au titre des contrats d’assurance vie et des contrats de capitalisation (Article 27)

La durée garantie minimale ouvrant droit à déduction est ramenée de 10 à 8 ans. Le montant maximal des primes payées donnant droit à déduction reste inchangé (10 000 dinars).

§ Revue à la hausse du plafond déductible des dépôts en compte épargne investissement (Article 27)

La limite de déduction de l’assiette de l’impôt au titre des montants déposés est relevée de 20 000 à 50 000 dinars. Les intérêts pour les comptes épargnes investissement sont annuellement déductibles dans la limite de 4 000 dinars au lieu de 2 000 dinars.

§ Soumission des mutuelles d’assurance à l’IS au taux de 35% (Article 28)

§ Elargissement de la liste d’entreprises soumise à l’IS au taux de 35% (Article 29)

En plus des secteurs financiers, assurances, télécommunications et hydrocarbures, sont désormais soumises aux taux de 35% les grandes surfaces, les concessionnaires automobiles et les franchisées de marques étrangères dans le commerce de distribution à l’exception des cas d’intégration supérieure à 30%.

§ Exclusion des acquisitions des terrains des avantages liés à l’investissement (Article 37)

Les acquisitions de terrains sont exclues de la déduction des revenus et bénéfices accordés au titre des acquisitions d’entreprises en difficultés économiques, d’entreprises établies dans les zones de développement régional ou dans les sociétés totalement exportatrices.

§ Augmentation du taux d’impôt sur les dividendes de 5% à 10% (Article 46)

Cette mesure concerne les dividendes servis à partir du 1er janvier 2018 quelle que soit l’année à laquelle le bénéfice est rattaché.

Est soumis au même régime les intérêts sur crédits servis aux banques non résidentes ou non établies en Tunisie.

§ Instauration d’une contribution conjoncturelle pour 2018 et 2019 (Article 52)

Sont concernées par cette contribution les banques et établissements financiers à l’exception des établissements de paiement, les compagnies d’assurance et de réassurance. La contribution est calculée sur la même base que l’IS, au taux de 5% en 2018 et 4% en 2019 avec un minimum de

5 000 dinars.

§ Instauration d’une contribution sociale solidaire (CSS) (Article 53)

Sont soumises à la CSS, au titre des revenus et bénéfices réalisés à partir du 1er janvier 2018, les personnes physiques soumises l’IRPP selon le barème et les entreprises et sociétés qu’elles soient soumises ou non à l’IS.

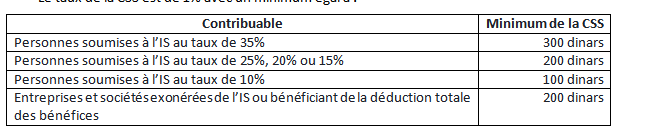

Le taux de la CSS est de 1% avec un minimum égal à :

La CSS n’est pas déductible de l’assiette de l’impôt.

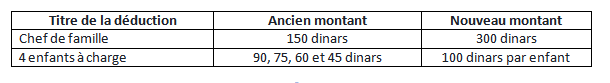

§ Révision des montants de déduction au titre des charges de famille (CSS) (Article 54, 55)

Les déductions sont révisées comme suit :

§ Exonération des revenus provenant des jeux de pari, de hasard et de loterie y compris les gains de courses de chevaux qui sont réalisés par les entreprises publiques (Article 56)

§ Déduction des dépenses au titre du mécénat environnemental de l’assiette imposable (Article 60)

Les dépenses réalisées dans le cadre de conventions conclues avec les ministères chargés de l’environnement ou de l’équipement pour la création et la maintenance d’espaces verts et parcs sont désormais déductible dans une limite annuelle de 150 000 dinars. Ces dépenses doivent être annexées à la déclaration annuelle au même titre que les dons et subvention.

§ Renouvellement de l’octroi d’une allocation fiscale exceptionnelle aux fonctionnaires de l’Etat (Article 65)

Le mécanisme de crédit d’impôt appliqué en 2017 pour permettre aux fonctionnaires de l’Etat, des collectivités locales et des établissements publics à caractère administratif, de bénéficier de l’augmentation salariale sans impacter sensiblement la masse salariale de l’Etat, est repris dans la LF2018.

2. TVA, droit de consommation et droit de douane

§ Augmentation des taux de TVA (Article 43)

Les taux de TVA sont relevés de 1 point à partir du 1er janvier 2018. Ainsi, le taux de 18% passe à 19%, le taux de 12% passe à 13% et le taux de 6% passe à 7%.

§ Suspension du droit de consommation sur les voitures tout terrain au profit des agences de voyage (Article 22)

§ Nouvelles obligations au titre des attestations d’achat en suspension de la TVA (Article 30)

La non satisfaction des conditions de bénéfice de la procédure d’achat en suspension ou de réduction de taux de la TVA nécessite l’information des services fiscaux et la restitution de l’attestation d’achat y afférente ainsi que les bons de commande non utilisés. Le non-respect de cette disposition et l’utilisation indue du privilège entrainent les pénalités allant de de 1 000 à

30 000 dinars.

§ Augmentation des droits de douane (Article 39)

Cette mesure porte sur l’instauration du droit de douane pour une liste de marchandises et l’augmentation du taux de 20% à 30% pour une autre liste.

§ Augmentation du droit sur les légumes et fruits relatif à la banane de 500 à 600 millimes par kilogramme (Article 39)

§ Rétablissement des droits de douane sur les produits d’origine turque (Article 40)

Les produits turcs sont désormais soumis au droit de douane à 90% des tarifs appliqués dans le régime commun et ce pour les années 2018 et 2019. Suite à quoi, le taux est diminué du 1/3 chaque année.

§ Augmentation du taux de l’avance sur l’importation (Article 41)

Le taux de l’avance est relevé de 10% à 15% pour les années 2018 et 2019.

§ Extension du champ d’application de la TVA aux ventes d’immeubles à usage d'habitation (Article 44)

A partir du 1er janvier 2018, les ventes d'immeubles à usage d'habitation (autres que logements sociaux) par les promoteurs immobiliers sont soumises à la TVA au taux de 13%. Le taux sera relevé à 19% à partir du 1er janvier 2020. Demeurent exonérées de la TVA les ventes ayant fait l’objet de promesses conclues avant le 1er janvier 2018.

§ Révision des taux de droits de consommation (Article 45)

Le droit de consommation est révisé pour une liste de biens tels que les produits sucrés, produits chocolatés, solutions de cafés et de thés, sauces et épices, vins et autres produits alcoolisés, tabac, fuels, lubrifiants, parfums et produits de beautés, voitures et motocycles, montres de luxe, etc.

§ Exonération de la TVA des SMS de collectes de dons au profit des associations œuvrant dans l’assistance de personnes atteintes de maladies dangereuses (Article 58)

3. Droit d’enregistrement

§ Augmentation du taux fixe du droit d’enregistrement de 20 à 25 dinars (Article 50)

§ Augmentation du droit de timbre sur les factures, les recharges téléphoniques et d’internet non domestiques et sur d’autres actes (Article 50)

Le droit de timbre sur les factures et notes d’honoraires passe de 0,500 à 0,600 Dinar.

Le droit de timbre sur les recharges téléphoniques passe à 140 millimes au lieu de 100 millimes pour chaque dinar. Ce tarif inclue dorénavant les factures d’internet non domestique.

D’autres actes soumis au droit de timbre ont vu le droit de timbre y afférent augmenter, tels que les registres des officiers publics, les actes soumis au droit promotionnel ou progressif à l’exception des jugements dont le droit passe de 3 à 5 dinars.

§ Clarification du régime d’enregistrement des contrats bilatéraux (Article 33)

Les contrats de publicité, de franchise, de cession de droits industriels, artistiques ou littéraire et les contrats d’utilisation de ces droits, les contrats conclus avec des artistes et des sportifs sont désormais soumis aux droits d’enregistrement au taux de 0,5% au même titre que les contrats de concessions et des marchés. Les contrats dont la durée est indéterminée ou supérieure à 3 ans sont enregistrés sur la base de la valeur des 3 premières années toute taxe comprise.

§ Limitation de l’avantage d’enregistrement des donations entre parents au droit fixe (Article 34)

Les donations de biens entre ascendants et descendants et entre époux y compris les donations de nue-propriété́ ou d’usufruit de biens immeubles sont désormais enregistrées au droit fixe de 20 dinars la page quand elles sont survenues une fois tous les 5 ans en ce qui concerne chaque bien.

4. Procédures de contrôle et pénalités

§ Instauration de la sanction administrative d’interdiction d’exploitation d’entrepôt douanier (Article 31)

§ Condition de mise à jour de la situation fiscale pour la participation dans les concessions, enchères publiques et projets de PPP (Article 32)

§ Instauration d’un devoir de communication portant sur les contrats de sportifs et d’artistes (Article 33)

Ce devoir de communication incombe sur les fédérations et associations sportives, comités de festivals, organisateurs de concerts selon une périodicité trimestrielle et porte sur l’identité des contractants, l’objet et le montant contractuel, ainsi qu’une copie des contrats non enregistrés.

§ Renforcement des peines en matière de contrebandes (Article 35)

Sont désormais passibles d’une peine de 3 à 5 ans, au lieu de 6 mois à 3 ans, les crimes liés à la contrebande organisée.

§ Assouplissement des procédures de vente des biens saisis (Article 38)

En plus des marchandises périssables et des moyens de transport saisis dont la remise sous caution aura été́ offerte et n'aura pas été acceptée par l'autre partie, la vente avant jugement peut être désormais ordonnée par le juge cantonal pour les véhicules ayant servi à la contrebande.

En outre, les marchandises périmées peuvent être dorénavant détruites après ordonnance du juge cantonal.

§ Création d’un comité général de fiscalité, de comptabilité publique et de recouvrement (Article 66)

Ce comité général est créé sous la tutelle du ministère des finances et a pour mission le contrôle du tissu fiscal, le soutien de la conformité fiscale, l’amélioration du recouvrement des ressources de l’Etat et la lutte contre l’évasion et la fraude fiscale.

§ Création d’une direction des moyennes entreprises (Article 66)

5. Autres mesures

§ Encouragement de recrutement des jeunes diplômés (Article 19)

Les entreprises établies dans les zones de développement régional quel que soit leur secteur d’activité bénéficient de la prise en charge de la cotisation patronale à la sécurité sociale pendant 3 ans à partir de la date de recrutement effectués en 2018, 2019 et 2020, des diplômés universitaires ou techniciens supérieurs pour leur premier emploi.

§ Instauration d’un droit de scannage des conteneurs (Article 42)

Ce droit est de 100 et 200 dinars selon la charge. Ce droit s’ajoute aux autres droits payés aux agents du port.

§ Augmentation de la taxe unique sur les assurances (Article 48)

Les taux de la taxe unique sur les assurances sont relevés de 5% à 6% et de 10% à 12%.

§ Instauration d’un droit de séjour dans les hôtels touristiques (Article 49)

A l’exception des contrats conclus avant le 1er janvier 2018, un droit de séjour est instauré pour les clients âgés de plus de 12 ans selon le barème suivant :

- 1 dinar pour chaque nuitée passée dans un hôtel de 2 étoiles ;

- 2 dinars pour chaque nuitée passée dans un hôtel de 3 étoiles ;

- 3 pour chaque nuitée passée dans un hôtel de 4 ou 5 étoiles.

Ce droit est plafonné à 7 nuitées.

L’acquittement de ce droit se fait selon les mêmes modalités applicables à la retenue à la source.

De même, les hôtels sont tenus, selon une disposition « préhistorique », de tenir un registre coté et paraphé contenant l’identité, la nationalité, les dates et le nombre de nuitées passées par chaque client.

§ Facilitation du recouvrement des dettes constatées (Article 51)

Les dettes constatées peuvent désormais être payées par des obligations cautionnées ou des billets à ordre.

Pour les dettes constatées avant le 1er janvier 2018, le paiement de la totalité du montant ou de 20% du montant subordonné à la présentation, avant le 1er avril 2018, d’obligations pour le reste à payer, entraine l’annulation des pénalités de retard.

§ Création d’un fonds de garantie des crédits habitats accordés aux catégories sociales à revenus non stables (Article 59)

§ Soutien des entreprises de presse écrite ayant vécu des difficultés économiques (Article 62)

Les entreprises de presse écrite qui ont vécu une baisse de leur chiffre d’affaires pendant l’année 2016 de plus de 10% par rapport au chiffre d’affaires de 2011 et qui ont maintenu leur effectif bénéficient de la prise en charge de contribution patronale de sécurité sociale des salariés de nationalité tunisiennes déclarés depuis 3 trimestre. Cet avantage est accordé pour 5 ans à partir du 1er janvier 2017.

§ Révision de la liste des produits soumis à la taxe sur la protection de l’environnement (Article 23)

Cette taxe dont le taux est de 2,5% inclura les pneus, le bois stratifié et MDF, les réfrigérateurs domestiques, etc. Les sachets biodégradables sont exclus de cette liste.

§ Instauration d’un droit applicable sur l’exportation des huiles alimentaires usagées au prix de

1 000 dinars la tonne. (Article 25)

§ Augmentation du taux de la taxe au profit du fonds de promotion de l’huile d’olive conditionné de 0,5% à 1%. (Article 18)

§ Augmentation du taux de la taxe sur le maïs et le soja de 2% à 2,5%. (Article 18)

§ Création d’une ligne de financement de restructuration des entreprises (Article 14)

Cette ligne est dédiée aux études de diagnostic financier et économique, l’accompagnement des opérations de restructuration et le financement des restructurations financières des sociétés à travers des crédits participatifs.

§ Création d’un fonds spécial pour la couverture des catastrophes naturelles au profit des agriculteurs (Article 17)

Ce fonds spécial est financé par une dotation de l’Etat, de la contribution des déclarants et d’un droit solidaire de 1% applicable sur une liste de produits non encore définie.

Anis Wahabi

Themes :

Les articles associés

-

752

-

1310

-

747

-

2676