La dernière décision de la banque centrale de Tunisie de baisser son taux directeur de 50 points de base à 4,25% intervient 4 ans après les deux premières baisses de l’histoire monétaire récente de la Tunisie. Les deux précédentes mesures d’assouplissement ont été initiées par le conseil d’administration de la BCT présidé par l’ex-gouverneur, M Mustapha Kamel Ennabli qui, alerté par le risque de dégradation de la situation économique du pays dans le sillage de la révolution de janvier 2011, a opté pour cette politique accommodante préventive. Ainsi, nous avons assisté en juin et septembre 2011 à deux baisses consécutives de même amplitude faisant baisser le taux directeur de 4,50% à 3,50%. La présente baisse intervient dans un contexte différent après la publication de la note stratégique qui trace les grandes lignes du prochain plan de développement quinquennal et donc, s’apparente à la réactivation du levier monétaire pour faciliter la politique économique de relance décidée par le nouveau gouvernement de M Habib Essid.

Le dernier communiqué de la BCT justifie la décision de baisse du taux directeur par la réunion d’éléments positifs qui indiquent que les tensions inflationnistes commencent à s’apaiser au niveau des prix. Cette décision est donc similaire à celle prise par la plupart des banques centrales du monde, passant par la Federal Rerserve, la BOJ, la BCE et la Banque d’Angleterre depuis la crise des subprime de 2008. Ainsi, il a été crée, à l’échelle mondiale, un univers de taux bas pour aider les économies à sortir d’une période prolongée de dépression économique. La Tunisie ne peut être indéfiniment indifférente à un tel mouvement surtout après deux trimestres de croissance négative. Une fois le trend baissier de l’inflation est confirmé, il est fort probable que cette baisse soit suivie par d’autres. Le niveau de l’inflation de base ne semble pas perturber les instances de décision plutôt préoccupées par la décélération de la demande des crédits et la baisse de la M3. La zone Euro étant notre principal partenaire économique, un ancrage informel ne serait pas aussi étranger à la dernière décision de la BCT. Une chose est certaine, le niveau du baril actuel milite pour une baisse continue des prix à la production en Tunisie outre la maitrise de l’inflation importée. S’y ajoute, le double phénomène de la contraction de l’activité hôtelière et la baisse de la demande étrangère pour les produits alimentaires qui devrait accélérer le mouvement d’ajustement à la baisse pour les prochains mois. L’insuffisance des recettes touristiques doit être compensée par des gains de compétitivité au niveau de l’export d’autres biens et services. Le dinar connaitra probablement une dépréciation vis-à-vis de l’euro.

Un CPI actuel de 4,2% est assez loin de la cible habituelle de 3%. Cependant, l’état actuel de l’économie tunisienne pousse l’institution d’émission tunisienne à viser d’autres objectifs économiques, notamment la relance économique et l’abaissement du chômage. Théoriquement, la relance économique devrait être facilitée par la remise en marche de l’investissement privé. La BCT compte induire un effet d’entrainement au niveau de la demande agrégée en stimulant la M3 par la baisse de son principal taux directeur. In fine, la reprise de la demande de crédit devrait stimuler l’investissement des entreprises et la consommation des ménages. A ce propos, pour que cet assouplissement monétaire soit le plus efficace possible, il faudrait que les canaux de transmission soient bien huilés qu’il s’agit de banques ou de marché des capitaux. Dans une économie dominée par l’intermédiation bancaire, ces canaux dépendent largement de la capacité des institutions de crédit à bien allouer les fonds dans les projets d’investissement rentables, les secteurs à forte valeur ajoutée et à forte employabilité et d’éviter par exemple leur affectation systématique aux crédits de gestion ou aux crédits aux particuliers. A ce titre, le portefeuille d’escompte dans les bilans des banques tunisiennes continue de dominer toutes les créances à la clientèle au détriment des crédits d’investissement. Les banques préfèrent créer des emplois courts compte tenu d’une qualité de signature connue et un rendement appréciable. Les banques sont continuellement sollicitées dans les adjudications de BTA afin de renouveler leurs stocks de collateral. Tout dépendra donc du comportement des banques vis-à-vis des agents économiques. Des actions de sensibilisation devraient avoir lieu à l'égard de l’association professionnelle des banques pour éviter les actions discrétionnaires trop pénalisantes. La baisse de taux pourrait enclencher un mouvement de rachats des crédits hypothécaires et accroitre la demande de crédits à la consommation par les particuliers. Et c’est le risque de surchauffe garanti avec la possibilité de revivre une nouvelle spirale d’érosion du pouvoir d’achat en termes réels, comme ce fut le cas entre 2012 et 2014. La surveillance permanente de l’évolution du découvert bancaire, des arriérés de paiements, du leasing véhicules, des impayés sur cartes de crédit …etc. serait une nécessité au vu du niveau toujours critique de l’inflation.

La dernière baisse du taux directeur si elle est bien transmise par les institutions financières au niveau des taux de marché devrait alléger les conditions d’endettement des sociétés, principalement les PME qui constituent la part de lion du tissu économique tunisien. A titre illustratif, les bilans des sociétés cotées sur la bourse de Tunis affichent depuis trois ans des hausses significatives dans les Besoins en fonds de roulement contre une baisse des investissements ou une quasi-stagnation du capital fixe sous l’effet neutralisant de l’amortissement. Les ratios d’investissement ont atteint leur plus bas depuis des années. Cette tendance a créée un déséquilibre structurel du bas de bilan amenant à une surpondération des concours de trésorerie (découverts, financement de stock, facilités de caisses etc). Ces crédits à court terme pricés au taux monétaire mensuel sont de nature à exercer une pression sur la trésorerie et sur les comptes d’exploitations au fur et à mesure de leur renouvellement à des taux de plus en plus élevés. A long terme, les conditions de taux imposées par les banques prêteuses constituent un fardeau non négligeable puisque le spread ou la cote de crédit de plusieurs sociétés avaient connu une envolée avec la montée des risques dans la plupart des secteurs (BTP, immobilier, Tourisme etc). Les taux de l’interbancaire qui évoluaient dans un corridor limité autour de 4,8% depuis avril 2013 ont créée une sorte de rationnement de crédit et une forte sélectivité des projets et des clients. La nouvelle mesure de baisse ne devrait pas créer non plus un sentiment d’abondance. Cette baisse devrait conduire à un effet expansionniste au niveau du volume des micro-crédits et des crédits orientés vers les zones de développement régional et vers les nouveaux promoteurs. Le secteur des TPE- PME reste prioritaire. Mais les banques ont-elles les moyens et les ressources nécessaires pour bien canaliser les financements souhaités ?

La baisse du taux directeur envoie aussi un signal fort sur le marché de la dette publique qui pourrait être interprété différemment. Ainsi, le trésor public sera nécessairement enclin à être plus actif pour profiter de la baisse attendue du coût des nouvelles sorties. Seulement, ses sorties ne doivent pas évincer les autres emprunteurs privés souhaitant s’adresser au marché primaire pour financer leur investissement. A la lumière de la situation actuelle des finances publiques, il y a fort à craindre que la décision d’assouplissement ne soit une arme contreproductive entre les mains des décideurs économiques. Il serait souhaitable que l’Etat arrive à augmenter ses recettes fiscales et parafiscales parallèlement aux dépenses publiques et cherche plutôt à rationnaliser ses besoins de financement futurs en stabilisant ses dépenses de gestion (à moins de 60% du budget) et ce pour permettre une meilleure maitrise de l’offre de monnaie et surtout son utilisation d’une façon optimale, essentiellement dans les investissements créateurs de richesse et d’emplois. Les décideurs doivent adjoindre à l’action de la BCT, une nouvelle politique fiscale plus contraignante vis-à-vis des ménages à fort revenus et les acteurs de l’économique informelle. La loi de finance 2016 est un bon prélude qui attend confirmation. Pour résumer, cette baisse de taux peut s’avérer totalement inefficace en présence d’un déficit budgétaire incontrôlé.

Au niveau des marchés, la baisse des taux encourage l’endettement et décourage l’épargne dans l’absolu. Compte tenu de la réaction immédiate de nos banques suite à cette baisse de 50 points de base, on peut facilement croire qu’une hausse des prix des actifs financiers mais surtout immobiliers est inéluctable dans les mois à venir. Mécaniquement, les investisseurs seront plus appâtés par le rendement des actions et de l’immobilier que celui des actifs monétaires ou obligataires. La baisse attendue des rendements réels ajustés de l’inflation serait dommageable pour ces dernières catégories d’actifs. Au niveau de l’épargnant la baisse de taux pourrait signifier la réalisation de plus values et une incitation à la sur-consommation. Le risque de rachat pour l’épargne investie en sicav obligataires n’est pas à écarter même s’il se trouve relativement bas pour des raisons spécifiques au marché tunisien. Afin de préserver l’épargne longue, la tutelle à savoir le ministère des finances par le biais du conseil du marché financier aurait fort à faire en favorisant l’apparition de nouveaux produits et véhicules réclamés par la profession. Une amnistie fiscale partielle concernant les sommes placées dans des véhicules d’épargne à long terme (OPCVM, CEA, comptes d’épargne, assurances vie etc) est recommandée pour attirer les fonds transitant dans l’économie sous-terraine.

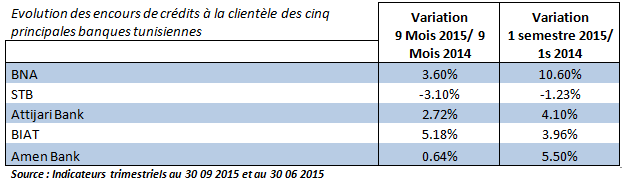

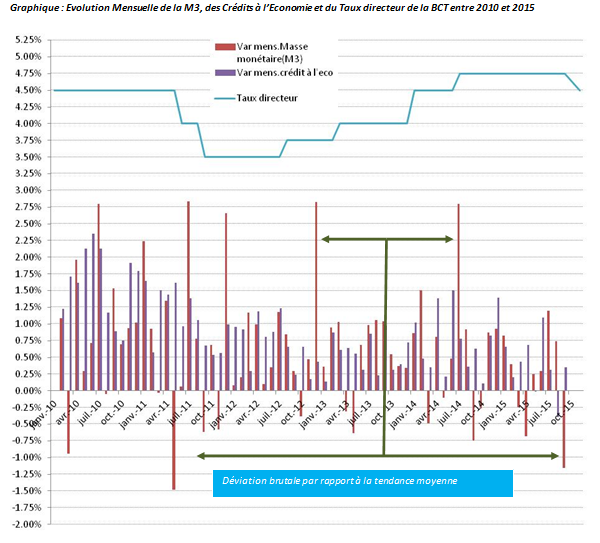

Depuis 2012, l’offre de la monnaie est en hausse continue car la BCT se trouve constamment face à des demandes de refinancement de la part de banques en quête de liquidité et qui n’ont le choix que de venir se refinancer par des opérations d’appels d’offres, d’open market ou autres auprès d’elle. Une situation qui marque l’acuité du problème structurel d’assèchement de liquidités que vivent les banques tunisiennes souffrant par ailleurs d’insuffisances de provisions et de sous-capitalisation. Les interventions de la BCT ont atteint jusqu’à 6 milliard de DT quotidiennement. Coupler la baisse des taux à un assouplissement quantitatif non conventionnel par le rachat d’actifs (le fameux quantiative easing QE) ne peut être écarté même s’il reste l’arme exclusive des pays développés hantés plutôt par le spectre déflationniste. Les déviations brutales par rapport à la tendance moyenne de la M3 deviennent fréquentes depuis 2011 (voir graphique). La contraction de la demande de crédit agit négativement sur l’offre de la monnaie. Il n’y a qu’à voir les derniers indicateurs trimestriels des banques cotées (voir tableau). Une demande de crédit atone sur une période prolongée pour une économie aussi intermédiée que la notre risque de provoquer une vraie récession.

Enfin, le lag-time pour une action d’assouplissement monétaire varie d’une année à deux ans. Donc, il ne faut pas espérer des effets immédiats de cette décision comme il est difficile de quantifier son impact sur le niveau de croissance escompté. Le mécanisme de transmission dépendra des banques, on le répétera pas assez. Sur l’interbancaire, il est constaté une baisse immédiate au niveau du taux du marché monétaire au jour le jour, baissant à 4,45%. Au niveau des marchés financiers, l’impact d’une telle mesure serait néanmoins plus notable au niveau des valeurs financières et immobilières. La capacité d’anticipation du marché guidera les investisseurs et les décideurs sur les prochaines actions à mettre en œuvre. La levée de fonds dans le private equity devrait être favorisée par cette baisse de taux. L’effet de levier jouera positivement avec l’accroissement du différentiel de rentabilité au profit des actionnaires.

Themes :

Les articles associés

-

383

-

364

-

833

-

165